Налоговые вычеты представлены возвратом ранее уплаченного НДФЛ при наличии веских оснований и документов, подтверждающих право гражданина на возврат. Они могут оформляться как при покупке, так и при продаже недвижимости.

Предлагается имущественный налоговый вычет даже при строительстве жилого объекта или приобретении квартиры с помощью ипотечного займа. Предлагается льгота исключительно гражданам, которые являются официально трудоустроенными лицами, поэтому за них работодатель уплачивает НДФЛ, представленный 13% от заработка.

Содержание

Что это такое

Он по-другому называется возвратом налога, так как представлен суммой, возвращаемой за купленную, проданную или построенную недвижимость. Возвращаются средства из государственного бюджета, что позволяет государству частично компенсировать гражданам расходы, связанные с покупкой жилого объекта.

К особенностям данной льготы относится:

Будьте в курсе всех событий и тенденций рынка жилья!

- получить средства можно только при наличии официального заработка, с которого уплачивается НДФЛ;

- воспользоваться льготой можно несколько раз в жизни, но она обладает ограниченным размером, поэтому возвращается 260 тыс. руб. со всех объектов или с одной квартиры;

- допускается воспользоваться вторым вычетом по процентам при оформлении ипотеки, причем возвращается максимально 390 тыс. руб., но остаток не переносится на новые кредиты;

- не получится воспользоваться льготой ИП, который работает по ЕНВД, ПСН, УСН или ЕСХН, поскольку предприниматели во время работы не уплачивают НДФЛ, который заменяется упрощенными сборами.

В ст. 220 НК устанавливаются предельные суммы для возврата, поэтому возвращается 13% максимально с 2 млн. руб., а при оформлении ипотеки с уплаченных процентов возвращается 13% от 3 млн. руб.

Условия оформления возврата

Для получения вычета на имущество должны соблюдаться определенные условия. К ним относится:

- заявителем выступает официальный собственник купленной недвижимости;

- гражданин в течение года уплачивал НДФЛ, так как возвращается только сумма, перечисленная государству за предыдущий год;

- обращаться за выплатой допускается несколько лет подряд до полного исчерпания лимита;

- допускается сначала получить возврат за покупку жилья, после чего обратиться за льготой, назначаемой по процентам, которые выплачиваются по ипотеке;

- если покупателем квартиры выступает пенсионер, который прекратил трудовую деятельность, то он может получить возврат за три последних года работы;

- у заявителя должны иметься платежные документы, содержащие сведения о точной сумме, уплаченной за недвижимость;

- если гражданин планирует получить возврат за построенный дом, то обращаться за средствами придется после покупки земельного участка, возведения строения и регистрации объекта в Росреестре.

Не получится оформить льготу, если на оплату жилья использовались средства работодателей, маткапитал или деньги из бюджета. Дополнительно отказ будет получен, если сделка была совершена с взаимозависимым человеком, например, с родственником, опекуном или супругом.

Если объект приобретается в общую собственность супругов, то средства распределяются между гражданами на основании размера их долей. Они сами могут изменить эти пропорции, написав соответствующее заявление, которое передается представителю ФНС.

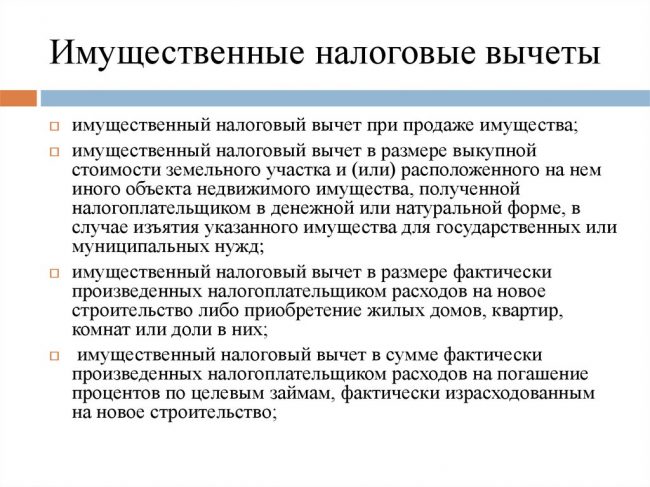

Разновидности вычетов

Существует несколько разновидностей возвратов:

- вычет при продаже объекта, который используется, если у продавца отсутствуют документы, доказывающие затраты на покупку или возведение объекта, поэтому он уплачивает налог с продажи при уменьшении налогооблагаемой базы на 1 млн. руб., но это условие действует только при владении объектом меньше 5 лет;

- возврат с покупки недвижимости, который рассчитывается как 13% от стоимости объекта, но максимальная сумма 260 тыс. руб.;

- льгота, оформляемая после окончания строительства дома, причем ее размер составляет 13% от максимально 2 млн. руб.;

- возврат по процентам, который достигает 390 тыс. руб.

Если приобретается квартира, стоимость которой не превышает 2 млн. руб., то появляется остаток, который можно вернуть после покупки или возведения другого жилого объекта. Не переносится остаток только по процентам, уплачиваемым по жилищному займу, поэтому такой льготой можно воспользоваться один раз.

Допускается принимать к вычету затраты, необходимые для достройки или отделки недвижимости, но только при условии, что в договоре купли-продажи указывается покупка объекта незавершенного строительства или жилья без отделки. Другие расходы не учитываются, поэтому даже если граждане выполнят перепланировку или реконструкцию, они не смогут вернуть налог.

Если запрашивается льгота за построенный объект, то придется доказывать расходы на возведение дома.

Сюда включаются следующие затраты:

- покупка недостроенного объекта или доли в строящемся доме;

- приобретение материалов для стройки или отделки помещений;

- оплата работ, связанных со строительством или отделкой, а также на покупку проекта или создание сметы;

- подключение объекта к инженерным коммуникациям.

Точный размер

Если продается объект, который принадлежал человеку меньше 5 лет, а при этом продавец не может подтвердить расходы на его покупку или возведение, то предлагается вычет в размере 1 млн. руб. Если квартира стоит 3 млн. руб., то придется рассчитывать налог с продажи только с 2 млн. руб.

Если запрашивается вычет после покупки квартиры, приобретенной в ипотеку за 3 млн. руб., то возвращается максимальная сумма в размере 260 тыс. руб. Если размер процентов составляет 2,2 млн. руб., то дополнительно государство возвращает следующую сумму: 2,2 млн. руб. * 13% = 286 тыс. руб.

Если покупается дом за 1,4 млн. руб., то вычет составляет: 1400000 * 13% = 182 тыс. руб., а остаток в размере 78 тыс. руб. переносится на следующие покупки.

В каждой ситуации приходится осуществлять индивидуальные расчеты. Получить полную сумму за один год практически невозможно, так как люди редко получают настолько высокие зарплаты. Поэтому приходится подавать заявление на получение вычета несколько лет подряд до исчерпания лимита.

Порядок получения и оформления льготы

Процедура оформления вычета может выполняться двумя способами:

- самостоятельная подача документации представителям ФНС;

- обращение к работодателю.

Если обращаться к работодателю, то в течение нескольких лет руководитель компании не взимает с дохода гражданина НДФЛ, поэтому человек получает большую зарплату. Если же пользоваться вторым вариантом, то придется ежегодно подготавливать полный пакет документов, приедающийся представителям ФНС, после чего на банковскую карту заявителя переводится возврат. Граждане обычно предпочитают пользоваться вторым вариантам, чтобы сразу получить крупную сумму.

Процесс получения льготы через ФНС

Если выбирается данный способ оформления, то выполняются последовательные действия:

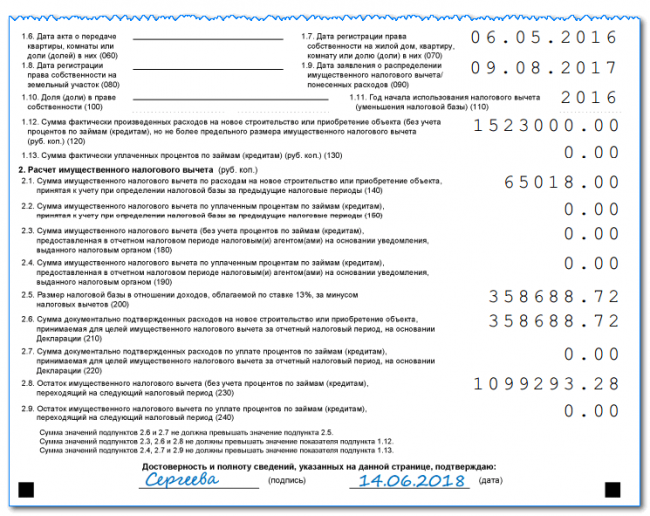

- заполняется декларация по форме 3-НДФЛ;

- в бухгалтерии берется справка 2-НДФЛ, содержащая сведения о точном размере налога, уплаченного за прошлый год;

- подготавливается полный пакет документов, относящихся к купленной или построенной недвижимости;

- бумаги передаются представителю ФНС, где проверяются в течение трех месяцев;

- если отсутствуют какие-либо проблемы или ошибки, то в течение следующего месяца деньги переводятся на счет заявителя.

Подготовка документации

Для получения возврата требуются следующие бумаги:

- грамотно заполненная декларация 3-НДФЛ4

- справка 2-НДФЛ;

- выписка из ЕГРН, которая выступает доказательством того, что объект принадлежит заявителю;

- договор купли-продажи или участия в долевом строительстве;

- платежные документы, подтверждающие оплату недвижимости;

- кредитный договор и справка из банка об остатке долга и выплаченных процентах, если жилье покупалось с помощью ипотечного кредита;

- документы на оплату строительства или отделки дома, а также бумаги на купленный участок земли;

- если жилье покупалось супругами, то они могут самостоятельно составить заявление о распределении вычета;

- грамотно составленное заявление, содержащее реквизиты банковского счета, на который будет перечислен возврат.

Сложности обычно возникают у граждан при заполнении декларации.

Как заполнить декларацию

Процесс легко выполнять через подтвержденный аккаунт на портале Госуслуг. Для этого выполняются действия:

- на главной странице выбирается раздел «Жизненные ситуации»;

- выбирается пункт «Заполнить декларацию 3-НДФЛ»;

- на первой странице указывается код отделения ФНС, куда направляется документация, а также приводится год, за который заполняется документ;

- вносятся данные об официальном доходе заявителя;

- выбирается вид запрашиваемого вычета;

- указываются социальные вычеты, применяемые гражданином за год;

- вводятся сведения о месте работы;

- приводится информация о купленной или построенной недвижимости;

- указывается сумма, потраченная на получение объекта;

- приводится размер ранее полученных вычетов;

- к декларации прикрепляется справка 2-НДФЛ, заявление, документы на купленный объект, а также договор займа при наличии ипотеки.

Воспользоваться этим способом можно только при наличии электронной подписи. Если ее нет, то можно ее оформить или заполнить декларацию через специальную программу от ФНС, а также воспользоваться платными услугами частных бухгалтеров.

Полезное видео

Советы юристов по возврату имущественного вычета в видео:

Заключение

Имущественные вычеты позволяют вернуть некоторую часть уплаченного НДФЛ за покупку или строительство недвижимости. Они могут оформляться через работодателя или при самостоятельном посещении отделения ФНС. Обращаться за льготой можно несколько лет подряд, пока полностью не будет получена полная сумма.

Россия

Россия  Украина

Украина  Беларусь

Беларусь  Казахстан

Казахстан