Имущественные налоги, как и любые другие аналогичные сборы в бюджет государства, обязательны к погашению со строгим соблюдением регламента, установленного положениями НК РФ.

Чтобы не допустить негативного развития событий из-за игнорирования правил уплаты в связи с их незнанием, важно самостоятельно изучить особенности расчета, основываясь на соответствующих позиция налогового законодательства.

Содержание

Как рассчитать налог на имущество на онлайн-калькуляторе на сайте ФНС

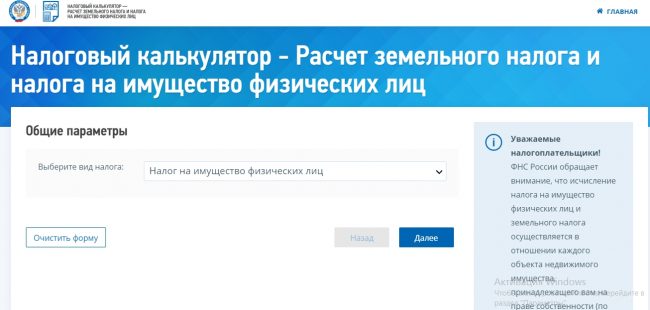

Чтобы самостоятельно определить размер налога для физических лиц, можно воспользоваться специальным сервисом от налоговой службы – онлайн-калькулятором.

Для расчета налога на квартиру или иную недвижимость действовать нужно следующим образом:

Будьте в курсе всех событий и тенденций рынка жилья!

- Перейти на официальный сайт ФНС.

- Выбрать раздел «Сервисы».

- В категории «Налоговые калькуляторы» кликнуть по позиции «Калькулятор земельного налога и налога на имущество физических лиц».

- Уточнить вид обязательного сбора.

- Указать налоговый период, за которые требуется произвести расчет.

- Выбрать регион, где расположен объект налогообложения.

- Ввести кадастровый номер.

- Дождаться, пока система не определит кадастровую стоимость и площадь объекта, по которым и производит расчеты.

Если сервис выдал ошибку, придется вводить данные вручную, дополнительно указав: вид объекта, его площадь, сумму налога за предыдущий период, размер доли, срок владения, налоговый вычет, используемая ставка и величина льготы.

Что такое имущественный налог

Под имущественным налогом необходимо понимать отдельную категорию сборов в пользу государства, которые уплачиваются налогоплательщиками с объектов, принадлежащих им на правах собственности.

В эту группу включены:

- транспортные налоги;

- земельные;

- на имущество.

В качестве объектов, стоимость которых учитывается при расчете суммы сбора, могут выступать:

- легковые автомобили, самолеты, катера и другие средства передвижения;

- дачные участки, в том числе домик, расположенный на земле, принадлежащей гражданину;

- гараж, отдельный дом, квартиры и иные объекты недвижимости.

Стоит учитывать, что имущественные налоги – это основа для формирования региональных и местных социальных программ, так как обязательные сборы поступают не в федеральную казну, а в бюджет на уровне субъекта России.

Кто обязан платить

При определении круга налогоплательщиков для категории имущественных налогов можно сделать следующие выводы:

- при определении обязательств в отношении сборов с земли привлекаются собственники участков, а также лица, которые владеют наделом на правах пожизненного пользования или бессрочного наследуемого владения;

- в случае с транспортным налогом действует аналогичный принцип. То есть обязательства по уплате возлагаются на собственников средств передвижения;

- что касается сборов с имущества физических лиц, налогоплательщиками признаются граждане, за которыми закреплены права собственности на соответствующие объекты.

Каждый отдельный случай предполагает необходимость в принятии к учету конкретных особенностей, присущих подкатегориям имущественного налога.

Есть ли льготы по оплате

С учетом позиций налогового законодательства в отношении имущественных налогов предусмотрены определенные льготы, которые закреплены за конкретными категориями налогоплательщиков или объектов.

К примеру, от обязательной уплаты сбора на имущество физических лиц могут быть освобождены следующие лица:

- пожилые люди, получающие пенсионные выплаты;

- Герои Российской Федерации или Советского Союза;

- полные кавалеры ордена Славы;

- люди с первой либо второй группой инвалидности или имеющие проблемы со здоровьем с детства;

- принимавшие участие в Великой Отечественной войне;

- служащие по контракту в Вооруженных Силах Российской Федерации или бывшие военнослужащие, которые были уволены в связи с достижением предельного возраста. При этом общая продолжительность пребывания на такой работе составляет не менее 20 лет;

- члены семей, потерявших кормильца, который нес службу в ВС РФ.

- граждане, пострадавшие в результате катастрофы на ЧАЭС, на производственном объединении «Маяк» или при сбросе радиоактивных отходов в реку Теча;

- лица, принимавшие участие в боевых действиях.

- отец/мать или муж/жена служащего ВС РФ и государственных органов, который погиб при исполнении служебных обязанностей.

Также не придется платить налог на имущество:

- с помещений, которые оборудованы в качестве специальных творческих мастерских и принадлежат деятелям искусства;

- с жилой площади, которая используется для организации посещения негосударственных музеев, библиотек и т.п.;

- с жилых и хозяйственных построек, которые расположены на земле в садоводческих и дачных товариществах, размер площади при этом не превышает 50 квадратных метров.

Что касается транспортного налога, он не затрагивает легковые автомобили, которые были оборудованы специальным образом для использования водителями с группой инвалидности, а также машины, находящиеся в розыске.

Что касается льготников, их полный перечень определяется на уровне региона, однако общий список включает в себя:

- Герои: Советского Союза, РФ, Социалистического труда;

- полные кавалеры ордена: Трудовой славы, Славы;

- инвалиды: ВОВ и боевых действий;

- пожилые люди, получающие пенсионные выплаты;

- лица, пострадавшие от радиационных катастроф;

- люди с группой инвалидности.

При этом льготы распространяются только на конкретные категории транспортных средств. Так, можно освободиться от уплаты налога строго на одно ТС, мощность двигателя которого не превышает 100 лошадиных сил.

Полное освобождения от сбора за право владеть землей предусмотрено только в отношении коренных малочисленных народов, которые используют участки для сохранения традиционного образа жизни, ведения хозяйства и промысла.

Органы муниципальных образований вправе утверждать дополнительные льготы для имущественного налога. Как правило, решение определяется текущими возможностями местного бюджета.

Принципы расчета имущественного налога в 2020 году

При проведении расчетов нужно учитывать следующие позиции:

- исчислением имущественного налога занимаются сотрудники налоговых органов на основании информации, которая поступает к ним из регистрирующих ведомств;

- при определении размера сбора используется база. В случае с земельным налогом – это кадастровая стоимость земельных участков, с транспортным – мощность ТС в лошадиных силах, с имуществом физических лиц – инвентаризационная/кадастровая стоимость объекта;

- ставка по налогу (к примеру, на имущество физлиц) утверждается органами власти муниципальных образований. Однако значение не может превышать предельные планки, установленные на уровне страны: 0,1%, 2% и 0,5% — какую позицию использовать, зависит от категории, к которой принадлежит объект налогообложения. К примеру, в отношении жилых домов максимум составляет 0,1%.

Формула расчета с примером

Налог на имущество рассчитывается по формуле: Налог = налогооблагаемая база х ставка.

Для более полного понимания стоит разобрать ситуацию на примере Москвы:

- Кадастровая стоимость жилой квартиры – 8 миллионов рублей.

- Ставка на 2020 год для объектов меньше 10 миллионов рублей в столице составляет 0,1% от кадастровой стоимости.

- Собственнику жилья придется заплатить за отчетный период (календарный год): 8 000 рублей = 8 000 000 * 0,1%.

В зависимости от региона могут быть использованы различающие значения. Несмотря на тот факт, что по стране в большинстве случаев используется кадастровая стоимость, в ряде субъектов закреплена база в качестве инвентаризационной стоимости. Также формула может быть пополнена долей, которой обладает собственник в недвижимости, и полагающимися долями.

Итак, имущественный налог рассчитывается сотрудниками налоговой службы, которые обязаны своевременно уведомлять собственников о необходимости погасить требуемую суммы. То есть владельцам жилья нет нужды самостоятельно определять размер сбора, проводя расчеты.

Однако при желании узнать, сколько придется заплатить в этот период, налогоплательщик может воспользоваться формулой со значениями, выведенными нормативными актами органами власти региона. Для упрощения процесса рекомендуется прибегнуть к функционалу онлайн-калькулятора на сайте ФНС.

Полезное видео

Предлагаем посмотреть видео по теме статьи:

Россия

Россия  Украина

Украина  Беларусь

Беларусь  Казахстан

Казахстан